Комитет держателей украинских еврооблигаций во главе с фондом Franklin Templeton предлагал Украине реструктуризовать долг через обмен на новые бумаги со сроками погашения вплоть до 2025 года и сниженными процентными выплатами, сообщило агентство Bloomberg со ссылкой на источник, знакомый с предложением.

Оно было направлено еще 9 мая и не устроило министерство финансов Украины, которое настаивает на том, что реструктуризация должна иметь и третий элемент - списание номинальной стоимости облигаций.

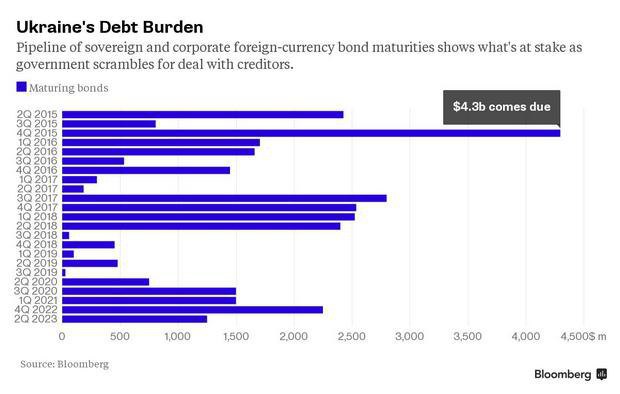

Предложенные продления сроков облигаций варьируются от выпуска к выпуску и вместе с сокращением купонных платежей на $500 млн позволят Украине сэкономить $15,8 млрд за период до конца 2018 года, рассказал источник. Это больше, чем цель, поставленная МВФ ($15,3 млрд), но в последующие годы Украине придется выплачивать более высокие купоны, а также постепенно возвращать (амортизировать) основной долг. Новые облигации будут амортизируемыми - погашаются не одной суммой, а по частям, параллельно с выплатами процентов.

Минфин Украины настаивает, что реструктуризация должна включать сокращение основной суммы долга, то есть номинальной стоимости облигаций.

Кроме Franklin Templeton, в комитет входят BTG Pactual Europe LLP, TCW Investment Management Co. and T. Rowe Price Associates Inc. Вместе они владеют долгом Украины на 8,9 млрд долларов и согласовывают свои действия с держателями долга еще на 1,1 млрд.

Напомним, что для получения второго транша МВФ Украина должна договориться с кредиторами об уменьшении выплат по долгам на 15,3 млрд долларов в ближайшие четыре года. Украина настаивает на списании части этого долга.