Растениеводство

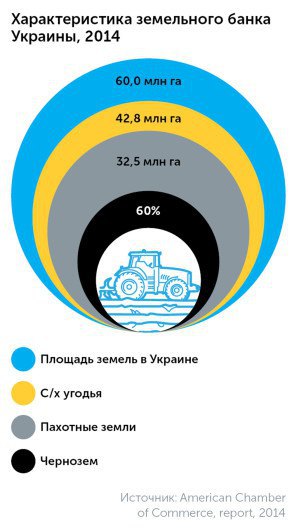

В Украине сосредоточена большая часть мировых черноземов. На нашу страну приходится свыше 20% пахотных земель Европы. Континентальный климат и достаточное количество осадков (кроме юга Украины) позволяют добиться высокой урожайности большинства культур.

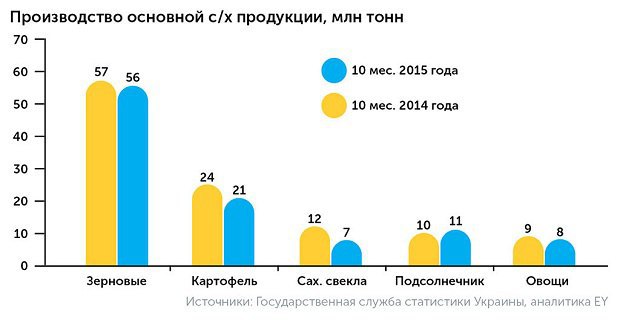

Основными группами культур, которые выращиваются в Украине, являются зерновые, зернобобовые, картофель, сахарная свекла, подсолнечник и овощи. Наибольшую долю в производстве, 54,2% в весовом выражении за 10 месяцев 2015 года, занимают зерновые.

Производство всех культур растениеводства, кроме подсолнечника, снизилось в январе-октябре 2015 года по сравнению с аналогичным периодом 2014-го. Ключевыми причинами стали сокращение площади посевов и засуха.

Производство кукурузы упало на 17,4% по сравнению с 2014 годом. Производство риса имеет наивысшую динамику роста в 21,2%, но при этом занимает наименьшую долю рынка зерновых. Наиболее важной зерновой культурой растениеводства Украины является пшеница мягких сортов. Согласно отчету USDA, ее урожай в 2016 году планируется на уровне 25 млн тонн.

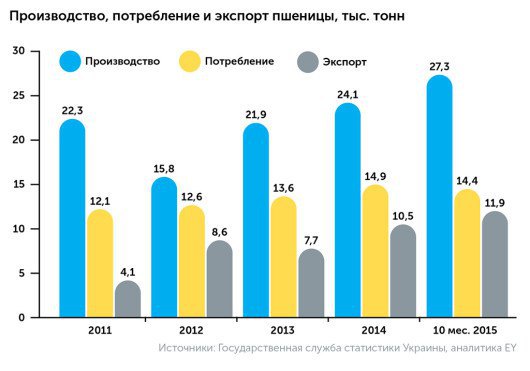

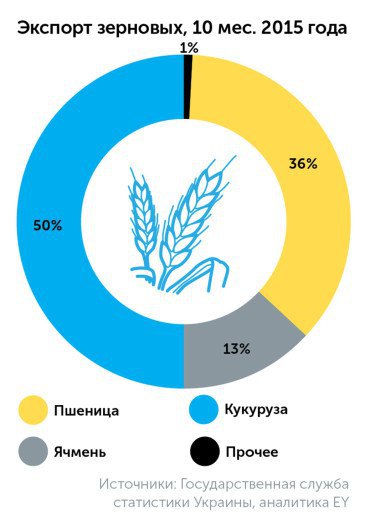

В Украине производится значительно больше агропродукции, чем требуется для внутреннего потребления. При производстве зерновых (пшеница, рис, кукуруза, ячмень) на уровне 57,2 млн тонн потребление составляет немногим более 25,5 млн тонн. Наша страна — лидер по поставкам подсолнечного масла и ячменя и входит в десятку крупнейших производителей по объемам пшеницы на экспорт. Несмотря на введение ограничений на поставки зерновых за границу, экспортеры стремительно наращивают продажи. За январь-ноябрь 2015 года поставки зерновых культур за пределы Украины достигли $5,4 млрд, что составляет 15,7% в общей структуре экспорта страны.

Украинский экспорт за январь-октябрь 2015 года был направлен преимущественно в ЕС (34%), Россию (12,8%), Турцию (7,2%), Китай (6,8%) и Египет (5,4%). Фактический запрет транзита через РФ с 1 января 2016 года привел к созданию и запуску так называемого «Нового шелкового пути» по маршруту ЕС — Украина — Грузия — Азербайджан — Казахстан — Китай. Стоимость транспортировки одного контейнера удвоилась с $4 тыс. до $8 тыс., а время в пути увеличилось с 7 до 12 суток. Однако ожидается, что улучшения в логистике данных перевозок приведут к сокращению их длительности и стоимости.

При средней урожайности пшеницы (на уровне 4,1 тонн/га (на 1 ноября 2015 г.) при европейской норме 6,1 тонн/га) страна имеет значительный потенциал для роста продуктивности в отрасли. При условии максимально эффективного использования земельных ресурсов, инвестиций в агросектор, оптимизации затрат на производство сельскохозяйственной продукции Украина может повысить валовые сборы до более 100 млн тонн в год с нынешних 40-60 млн тонн и усилить свои ведущие позиции по производству зерновых в мире.

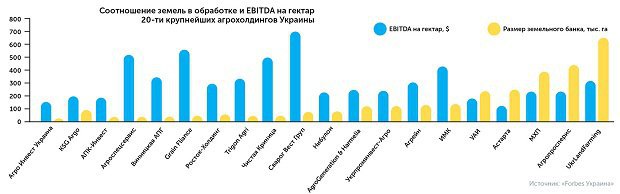

Земельный банк топ-76 агрохолдингов составляет около 5,6 млн га. Наиболее эффективные из них способны добиваться показателя EBITDA $500-700 на один гектар и работать по европейским меркам урожайности. В среднем агрохолдинги имеют более высокую урожайность по сравнению с независимыми предприятиями и населением.

Большинство мелких производителей продукции растениеводства были созданы на базе бывших колхозов с площадью земли 2000-5000 га. Новые крупные компании агробизнеса формируются путем слияния и консолидации мелких производителей и их земельных банков. Таким образом, формируются крупные наделы в 20-50 тыс. га в соседних регионах страны. Разрозненный земельный банк создает возможности для инвестиционной деятельности в этом направлении, слияний и поглощений небольших игроков и появления новых мощных производителей.

Ожидается, что нехватка влаги и ранние морозы в конце 2015 года негативно скажутся на производстве пшеницы и кукурузы в 2016-2017 гг. Потребление зерновых культур останется на прежнем уровне вследствие высокой инфляции и нестабильной ситуации в Украине.

Несмотря на продолжающийся кризис, международные финансовые институты заинтересованы в инвестировании в украинскую экономику. Международная финансовая корпорация (МФК) вложила $250 млн в агрохолдинг «Мироновский хлебопродукт» — крупнейшая инвестиция МФК в Украину с 2008 года. Наша страна также продолжает получать поддержку от МВФ и правительств отдельных стран.

В ближайшие 5-10 лет Украина и другие страны Восточной Европы могут стать основными двигателями роста продаж сельскохозяйственной техники. Когда отечественные агропроизводители почувствуют себя достаточно уверенно для долгосрочных инвестиций, новые капитальные вложения позволят им усовершенствовать технику выращивания полевых культур и повысить урожайность.

В настоящее время три крупнейшие аграрные компании обеспечивают производство валовой с/х продукции в объеме, превышающем объемы производства всеми фермерскими хозяйствами Украины.

В Евросоюзе продолжаются дискуссии о допустимости использования генетически модифицированных культур, однако уже сейчас 80% импортируемого в ЕС соевого жмыха являются генетически модифицированными. В 2014 году Украина подписала кредитный договор с МВФ, частью которого был пункт по улучшению «биотехнологий в сельском хозяйстве», другими словами, генномодифицированных (ГМ) культур. На данный момент выращивание и распространение ГМ-организмов на территории Украины запрещено, но в перспективе этот рынок может принести значительные выгоды.

Еще одним существенным преимуществом агробизнеса в Украине является отсутствие специального лицензирования на экспорт с/х продукции, а также льготный режим налогообложения по налогу на прибыль, НДС и налогов на фонд заработной платы.

С 1 января 2016 года внесены изменения в украинское налоговое законодательство. Действует специальный режим налогообложения НДС (аккумуляция НДС) сельскохозяйственных производителей в зависимости от вида реализуемой сельхозпродукции. Для растениеводства 85% — оплата в бюджет, 15% — на специальный счет для собственного использования предприятием. В то время как для животноводства существуют более стимулирующие условия: 20% в бюджет и 80% на собственный специальный счет. Ставка единого налога для плательщиков (сельхозпредприятий) IV группы была увеличена в 1,8 раза.

Украина уверенно движется в направлении открытого рынка с/х земли. Ожидается, что мораторий на продажу земель сельхозназначения будет снят в ближайшие несколько лет. В результате рынок земли будет переведен в инвестиционную плоскость и появятся новые возможности использовать землю как финансовый инструмент для привлечения ресурсов в развитие агрохозяйств. Ожидается усиление интереса к сектору со стороны мультинациональных корпораций и рост оценочной стоимости агрокомпаний страны.

В апреле 2014 года вступило в силу решение ЕС об одностороннем снижении таможенных пошлин на украинские товары. В частности, планируется в одностороннем порядке уменьшать или отменять пошлины на товары, произведенные в Украине.

Современные технологии и возможности переработки продукции агросектора создают новые перспективы в развитии растениеводства.

Животноводство

Животноводство является вторым по значимости сегментом агросектора Украины. В общем объеме валовой продукции сельского хозяйства за 2015 год доля продукции животноводства составила 29,7%.

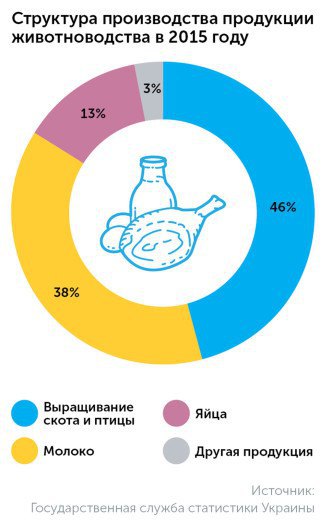

В структуре производства продукции животноводства доминирует выращивание скота и птицы, а также производство молока.

Средний объем потребления мяса в Украине на душу населения в 2015 году составил 42,6 кг, снизившись с 46,5 кг в 2014-м, и значительно отстает от аналогичного показателя в странах ЕС (в среднем 65 кг на душу населения). Таким образом, потребление мяса в Украине имеет потенциал для дальнейшего роста.

Животноводство в основном представлено домохозяйствами, которые вырабатывают более половины продукции. В областной структуре производства продукции животноводства в Украине в 2014 и 2015 годах ключевым фактором было исключение из статистики Крыма и части Донецкой и Луганской областей, что привело к падению общего объема производства. В то же время другие регионы нарастили производство. Наибольшее увеличение наблюдалось в Херсонской, Николаевской и Киевской областях.

Значительная часть поголовья скота и птицы сосредоточена в домохозяйствах. На начало 2015 года они содержали 66,3% поголовья крупного рогатого скота (КРС), в том числе 76,6% коров, 49,2% свиней, 85,0% овец и коз и 42,8% птицы всех видов.

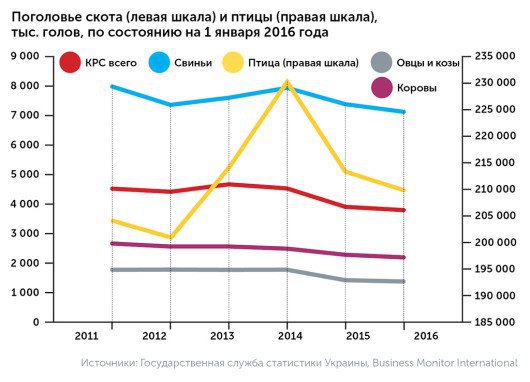

Поголовье КРС сокращается на протяжении последних десяти лет и достигло 3,776 млн голов на 1 января 2016 года, что на 2,8% меньше, чем годом ранее. В сельскохозяйственных предприятиях поголовье за год сократилось на 3,1%, в то время как в домохозяйствах — на 2,6%.

Поголовье коров за 2015 год уменьшилось на 90,4 тыс. голов (-4%). Следует принять во внимание, что в данных за 2015 и 2016 годы не учитываются временно оккупированные территории Автономной Республики Крым, г. Севастополя и зоны проведения антитеррористической операции.

Поголовье свиней снизилось на 3,5% и достигло 7,093 млн голов к концу 2015 года.

Поголовье птицы стабильно увеличивалось с 2004 года, но в 2014-м сократилось на 7,4% вследствие исключения из статистики территорий Крыма и частично Донецкой и Луганской областей. Падение продолжилось в 2015 году, составив 1,6%. Поголовье птицы на 1 января 2016 года составило около 210 млн голов. В структуре поголовья птицы в Украине более 80% составляют куры и петухи.

Поголовье овец и коз уменьшилось в 2015 году на 3,2% по сравнению с 2014-м. Падение наблюдалось как на сельскохозяйственных предприятиях, так и у частных владельцев (8,8% и 2,2% соответственно).

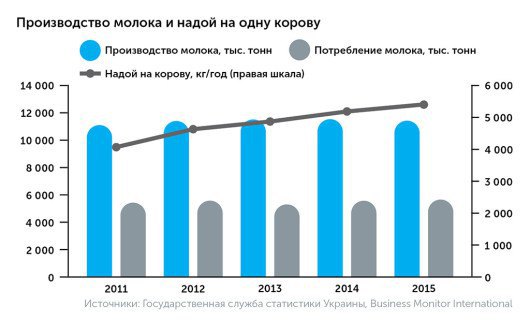

Рынок молочной продукции существенно пострадал из-за прекращения торговли с Россией, которая была крупнейшим внешним рынком для украинской молочной промышленности. Производство молока снизилось в 2015 году по сравнению с 2014-м на 1%, составив 11,4 млн тонн. При этом 78% производства молока в Украине приходится на частные хозяйства. Надой молока на одну корову продолжал увеличиваться, достигнув 5426 кг в 2015 году. Основой роста является углубление селекционно-племенной работы и использование более сбалансированных кормов. Потребление молока в 2015 году выросло на 1,5% по сравнению с 2014-м. Это связано с тем, что у жителей Украины молоко считается одним из основных продуктов и спрос на него неэластичен к уровню доходов.

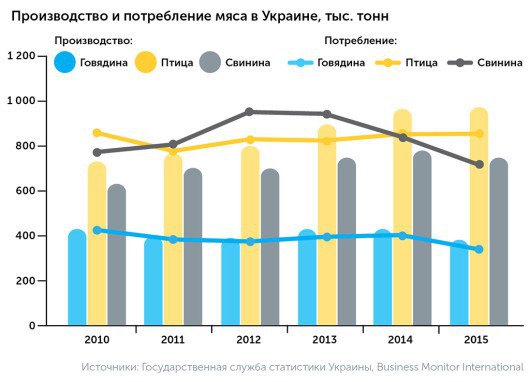

В производстве мяса наблюдаются разные тенденции для рынка мяса птицы и рынка говядины и свинины. В связи с высокой инфляцией и снижением покупательной способности населения мясо птицы пользуется большим спросом за счет его сравнительно низкой цены.

Сектор птицеводства по-прежнему является наиболее развитым и современным в украинском животноводстве. Производство мяса птицы ежегодно увеличивается и достигло в 2015 году около 980 тыс. тонн. Несмотря на ожидаемое снижение производства пшеницы, кукурузы и основных источников кормов для кур, в 2016 году прогнозируется продолжение положительного тренда. В условиях высокой инфляции и падения реальных доходов украинцев потребление мяса птицы растет за счет отказа от более дорогих говядины и свинины.

Производство свинины в 2015 году сократилось на 7,4% по сравнению с 2014-м, составив 750 тыс. тонн. Одной из основных причин этого было снижение поголовья свиней в связи со вспышкой африканской чумы свиней. Потребление свинины также снизилось на 10% — до 7,542 млн тонн. Таким образом, Украина практически не импортировала свинину в прошлом году, в то время как еще в 2014-м импорт составлял около 150 тыс. тонн.

Производство говядины в Украине сильно зависит от молочной отрасли. Сокращение производства молока влечет уменьшение производства говядины, которое составило в 2015 году 2,8%. В 2016-м ожидается сохранение данной тенденции, которая также подпитывается слабым спросом на говядину внутри страны и запретом на экспорт в Россию.

В международной торговле продуктами животноводства Украина не сдает свои сильные позиции на рынке мяса птицы: предполагается, что по результатам 2016 года страна останется в восьмерке крупнейших экспортеров курятины. По состоянию на 1 февраля 2016-го украинские компании уже использовали на 100% квоту на поставку мяса птицы в страны ЕС. В то же время существенно увеличивается спрос на украинский экспорт крупного рогатого скота, в частности со стороны покупателей из стран Ближнего Востока, Северной Африки и СНГ.

Перспективы развития животноводства в Украине

В ближайшей перспективе наибольший рост ожидается в сегменте мяса птицы в связи с увеличением внутреннего потребления курятины и сильными позициями Украины на международных рынках. Наряду с этим рост производства будет ограничен недоступностью кормов из-за низких урожаев кукурузы и пшеницы.

Сегмент говядины продолжит падать ввиду запрета на экспорт в Россию, снижения поголовья коров и переориентации внутреннего потребления на более дешевую курятину. Высоким потенциалом в Украине обладает рынок мяса индейки, которое по вкусовым качествам занимает свое место между курятиной и говядиной.

На рынок свинины в 2016 году по-прежнему будет влиять снижение внутреннего потребления и вспышки африканской чумы свиней.

Украинский экспорт молочных продуктов зависит от России. В связи с военным конфликтом закрытие рынка этой страны может негативно сказаться на динамике цен и объемах производства молочных продуктов, в особенности сыра. К 2017 году ожидается переориентация украинского экспорта молочной продукции на Молдову, Казахстан и Беларусь.

Что касается экспорта свинины, говядины, баранины и молочной продукции в ЕС, то на данный момент Украина не использует в полном объеме квоты, предоставленные ей Евросоюзом по данным категориям товаров. Ожидается, что отечественным производителям потребуется 2-3 года для того, чтобы выйти на уровень экспорта в объеме этих квот.