Монетарная «Муза» против Лиры

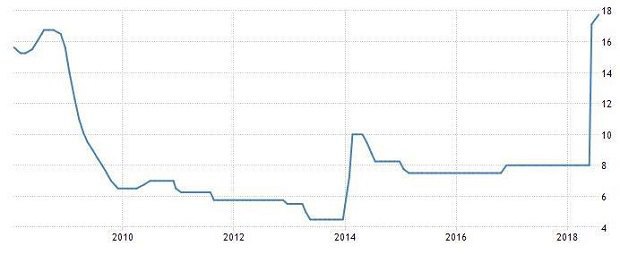

Учетная ставка Центрального Банка Турции очень долго оставалась на низком уровне. C 17% ее сбили после глобального кризиса 2008 года, и с тех пор она колебалась на уровне 4,5-10%. Низкая процентная ставка позволяла экономике Турции неплохо расти. После падения ВВП Турции в 2008 году на 4,7%, провалов больше не было: в 2011 году рост ВВП Турции достиг 11,1%, а в 2017 году – 7,42%.

Президент Турции неоднократно вмешивался в политику ЦБТ, публично призывая не повышать ключевую ставку. Хотя, в принципе, было понятно, что после повышения ставки ФРС более рисковым рынкам с высокими страновыми рисками также нужно было двигаться в сторону повышения. Тем не менее, с 2015 года ЦБТ удерживал ставку на уровне 8% и менее.

Сложно сказать, на сколько процентов Реджеп Тайип Эрдоган влиял на ЦБТ, там все же также имеется коллегиальный орган, принимающий решение по ставкам, однако ведущие информационные агентства, например, Deutsche Welle, говорят о том, что его влияние было определяющим. Более того, летом 2018 года президент Турции получил право менять руководство ЦБТ, а министром финансов Турции поставил своего зятя. Иностранные инвесторы на рынке суверенных облигаций были просто в шоке от такой экспансии семьи президента в сферу дискуссии о фискальном доминировании. Выходило, что одной рукой президент назначал руководство ЦБТ, а потом в семейной обстановке мог обсудить с зятем вопрос о том, на сколько ЦБТ профинансирует правительство.

Рис. 1. Динамика ключевой ставки Центрального Банка Турции в 2008-2018 гг.

Против законов экономики

Ответа экономики долго ждать не пришлось. 12 месяцев назад за один доллар давали 3,75 лиры, а 10.08.2018 торги закрылись на отметке 7,009. Рост доллара к лире почти в два раза – это серьезная заявка на глобальный кризис. Поводом для обвала на турецком валютном рынке послужили торговые санкции США, в том числе против турецких металлургов. Однако причина была совсем в другом. Уже около трех месяцев турецкая экономика испытывала инфляционный шок. Резкий рост цен на продукты питания привел к тому, что в народе уже успели прозвать текущий экономический кризис "картофельным".

Накопившейся инфляционный потенциал на фоне ожиданий повышения ставки ФРС привел к притоку всей ликвидности на валютный рынок и все, кто мог, старались выйти из лиры. ЦБТ активно проводил интервенции, официальные валютные резервы ЦБТ с начала года снизились на 10 млрд. долларов (именно столько было потрачено на интервенции), но инфляционная цепочка уже была запущена. Рост цен привел к необходимости роста зарплат, рост зарплат подпитывал новый рост цен и увеличивал ликвидность, давящую на валютный рынок. В итоге мы получили очень и очень неприятную картину.

Дефолтное будущее

Рост ставки ЦБТ с 8 до 17,75% буквально за пару месяцев привел к резкому росту ставок и на межбанковском рынке, а также ставок на прямого заемщика. Такой резкий рост чреват тяжелыми последствия для банковского сектора. Скажем, если летом 2017 года вы брали кредит под 14% в лирах, а летом 2018 банк Вам поднял ставку до 25-30%, то Ваш бизнес с такой ставкой может и не справиться. В итоге мы ожидаем роста числа дефолтов в реальном секторе Турции, а потом и в турецких банках.

Второй источник дефолтного давления – валютные заемщики. Иностранные банки выдали турецким коллегам более 100 млрд. долларов. В принципе, ЗВР Турции частично покрывают эту сумму. Но распространенность валютного кредитования проектов внутри страны просто приведет к увеличению долговой нагрузки на заемщиков и к такому же росту числа дефолтов.

В американском Goldman Sachs считают, что курс на уровне 7,1 лир за доллар просто похоронит банковскую систему Турции, но я бы не был так трагичен. У Турции есть довольно крепкая привязка экспортной отрасли к внутреннему рынку через туризм, отельный бизнес и турецкую диаспору. Скорее всего, мы увидим медленное умирание системы, возможно – пару крупных дефолтов банков.

Очень сухой остаток

Турции сейчас нечем похвастать ни перед странами соседями, ни перед населением. Перегретая экономика выплескивает инфляционный потенциал, и сейчас инфляция в годовом исчислении в Турции составляет 15,9%. Больше всех дорожают продукты питания, что больно бьёт по бедной части электората.

Инвесторы бегут в более стабильные юрисдикции, где центральные банки повышают ставки (как, например, ФРС и Банк Англии), поэтому курс лиры к доллару упал за последние 12 месяцев почти в два раза.

Пытаясь спасти лиру, ЦБТ истратил минимум 10 млрд евро валютной части своих ЗВР на интервенции, но, несмотря на эти затраты, интервенции оказались безрезультатными и лиру спасти не удается.

ЦБТ опоздал с повышением процентной ставки минимум на девять месяцев. Теперь же резкий рост процентной ставки ЦБТ привел к росту ставок по кредитам в лирах на прямого заемщика. Выросла процентная нагрузка на заемщиков в лирах, и вместе с ослаблением лиры выросла долговая нагрузка на валютных заемщиков. Оба фактора приведут к росту числа дефолтов в стране. В итоге, ЦБТ все равно повысил ставку до 17,75%, а до конца года возможно еще ее поднимет до 19,5%.

Итак, в сухом остатке мы имеем следующее: скачок инфляции, отток иностранного капитала, сокращение ЗВР минимум на 10 млрд долларов, а также растущую вероятность кризиса в банковском секторе, и на фоне всего этого ЦБТ все равно пришлось поднять ставку. Я думаю, что весь этот букет Турция получила в основном благодаря вмешательству политиков в работу Центрального банка.