В соответствии с ней страна получит финансовую поддержку на сумму в 10 млрд евро. Этих средств самих по себе недостаточно и недостающую часть в размере 5,8 млрд евро Кипр соберёт самостоятельно с помощью одноразового налога на банковские депозиты. По мнению европейских властей такой подход является справедливым, так как именно потери банков на греческом кризисе и необходимость их рекапитализации и создали на Кипре кризис государственных финансов.

В отличие от не прошедшей парламент – и вызвавшей серьёзную обеспокоенность во всём мире – предыдущей договорённости, облагавшей равномерным единоразовым налогом все банковские депозиты, нынешний будет распределён неравномерно. Вклады размером до 100 тыс евро не будут затронуты, так же и вклады в непроблемных банках. В первую очередь, пострадают вкладчики двух крупнейших из них - Bank of Cyprus и Laiki – с размером депозитов более 100 тыс евро, которые утратят примерно 30% своих депозитов.

Большая часть таких депозитов принадлежит иностранцам – в первую очередь, россиянам и другим резидентам постсоветских стран. По различным оценкам граждане и компании с постсоветского пространства потеряют на Кипре 3-6 млрд евро. Кроме того, с целью стабилизации финансовой системы, остров вводит временные ограничения на передвижение капитала, то есть остающиеся на депозитах суммы застрянут там на неопределённый период.

Прощай, оффшор?

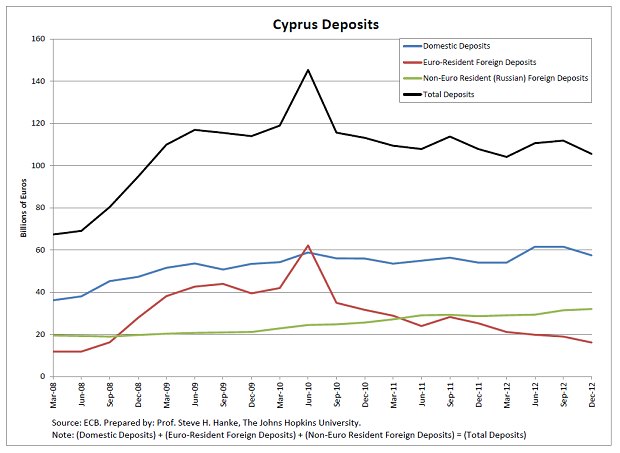

Есть и другие меры, такие как обязательство внедрить более жёсткие методы борьбы с отмыванием денег. Кроме того, экономика острова будет испытывать проблемы ещё долго и может потребовать ещё одного раунда финансовой поддержки.В сумме, всё это означает, что условия получения европейской финансовой поддержки фактически предполагают отказ Кипра от оффшорной индустрии. С помощью удобных условий для иностранного капитала – от привлекательных условий налогообложения до отсутствия лишних вопросов – кипрским банкам удалось привлечь депозитов почти на пять ВВП острова. Даже среди депозитов резидентов не менее половины в реальности являются иностранным капиталом. Большая часть капитала на депозитах иностранцев подпадает под 30%-й налог. Фактически, европейские власти предложили киприотам профинансироваться за счёт зарубежных инвесторов.

Естественно, последним это, мягко говоря, не нравится и доверие к Кипру как оффшору подорвано одним только фактом конфискации. Дополнительные же факторы, такие как слабость экономики острова, отпугнут инвесторов ещё сильнее – ведь в будущем существует риск ещё одной конфискации, да и меры по борьбе с отмыванием денег восторга ни у кого не вызовут.

Для Кипра утрата оффшорной индустрии является огромной потерей. Финансовый сектор напрямую даёт чуть менее 10% ВВП страны, однако не менее важна его косвенная роль в экономике – от ключевого источника финансирования до одного из основных источников экспортных доходов. Если до нынешнего момента Кипр пребывал в состоянии финансового кризиса, но его экономика была относительно конкурентоспособна, то сейчас, после фактического уничтожения ключевой отрасли, остров, скорее всего, попадёт в ту же ловушку неконкурентоспособности, в которую попала Греция и другие страны европериферии. Не имеющим возможности девальвировать свою валюту – ведь остров является частью Еврозоны – киприотам предстоит испытать на себе все прелести "внутренней девальвации", которые уже испытывают греки, испанцы и прочие жители периферии.

Кипрское правительство явно осознаёт масштаб проблемы. По видимому, именно с этим и были связаны сложности в переговорах с еврокредиторами и попытки искать спасения в российской помощи. Когда последние провалились, хороших альтернатив у Кипра не осталось – при коллапсе банковской системы оффшорная индустрия погибла бы точно так же, как и при принятии европейской помощи.

Особый интерес, однако, представляет собой именно позиция европейских властей, вполне сознательно уничтожающих ключевой сектор кипрской экономики. Она имеет много причин – от борьбы склонных к высоким налогам континентальных государств с оффшорами до предвыборного популизма («ни копейки денег налогоплательщиков отмывателям грязных денег») – и демонстрирует, насколько в реальности разъединёнными и неспособными быть выше шкурных интересов являются современные европейские страны. Германия, являющаяся не меньшим виновником кризиса Еврозоны, чем страны периферии, и близко не пытается стимулировать собственную экономику и ребалансировать её в сторону потребления. Наоборот, немцы старательно оберегают собственную зацементированную евро конкурентоспособность против жителей периферии, чем сильно усугубляют и без того тяжёлое положение последних. Раздражающий же их кипрский оффшор они просто уничтожают при первой возможности.

Последствия для Украины

Для Украины кризис на Кипре имеет двоякие последствия. Во-первых, кипрский оффшор играет весьма важную роль в нашей экономике. Достаточно сказать, что именно Кипр является иностранным инвестором номер один в Украине – оттуда пришло более 30% всех прямых иностранных инвестиций в нашу страну.

Понятно, что реальными инвесторами являются не киприоты, а сами же украинские компании, вынужденны из-за высокой зарегулированности и отвратительных условий ведения бизнеса в нашей стране заводить капиталы через оффшор. И хотя сообщений о каких-либо серьёзных потерях украинского бизнеса и граждан, связанных с кипрским кризисом, не было, некоторое количество пострадавших наверняка имеется.

Впрочем, потери от налога на депозиты на Кипре для нашей страны наверняка относительно невелики. Однако, фактическое исчезновение там оффшорного центра сделает привлечение банковских депозитов на Кипр в огромных размерах невозможным. За этим вполне может последовать и сокращение индустрии оффшорных услуг в целом. Все это заставит украинский бизнес искать альтернативы Кипру. Весьма вероятно, что в ближайшее время трансграничные потоки капитала в Украине будут более хаотичны, чем обычно, пока место Кипра в схемах не займут другие оффшорные юрисдикции.

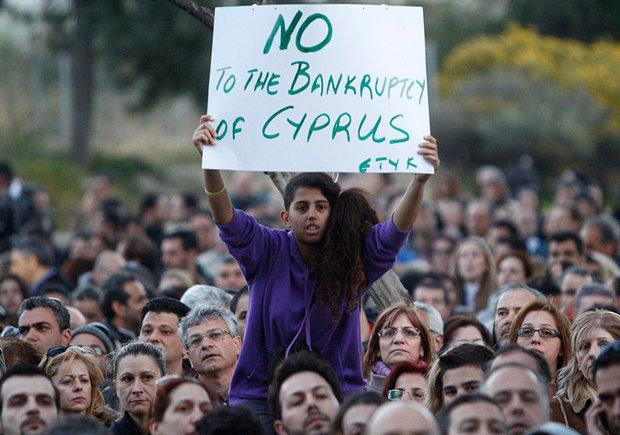

Второе, чем важен для Украины кипрский кризис – его возможное воздействие на Еврозону в целом. Пока что кипрские события не вызвали однозначно негативной реакции со стороны финансовых рынков. Однако кризис, в котором пребывает европейская экономика, уже не раз проявлялся неожиданно. Поводов же для беспокойства хватает – от политических рисков на острове (вытребованные европейцами меры по бюджетной экономии уже вызвали протесты киприотов) до реакции вкладчиков проблемных банков той же Испании на кипрскую конфискацию.

Кипр является живым примером того, как изменил мировые экономические реалии кризис 2008-2009 годов. Островитянам придётся приспосабливаться к жизни в новых условиях и искать замену теряемым доходам от оффшорной деятельности, которые, как казалось, обеспечены им на века вперёд. Возможно, украинцам стоило бы усвоить этот урок – ведь экономическая модель, которой мы следовали в предкризисный период, также почила в бозе.