Пролог

Питання інфляції завжди гаряче обговорювалось в Україні – починаючи від періоду гіперінфляції 90-их років і підвищення рівня цін на тлі зростаючого попиту в 2000-х роках і аж до сьогодення, і навіть знайшло своє відображення в майбутньому країни. Одна з ключових реформ, реалізація якої передбачена у Меморандумі МВФ – це перехід до інфляційного таргетування.

У лютому 2015 року високий показник зміни індексу споживчих цін (індекс інфляції) ще більше прискорився – до 34,5% у річному співставленні – це найвищий показник за останні два десятиліття. Такий стрибок не став несподіванкою – відчутне коливання обмінного курсу валютної пари UAH/USD спровокувало паніку на споживчому ринку. Населення будь-що намагалося витратити гривневі заощадження на товари тривалого використання «перед остаточним знеціненням гривні».

Жахливе минуле

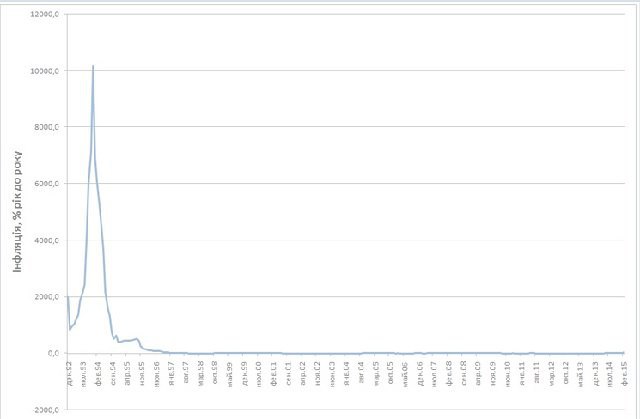

Ще з моменту проголошення незалежності в 1991 році «вірус високої інфляції» неухильно переслідує Україну. Спочатку саме притаманна всім пострадянським та східноєвропейським країнам «лібералізація цін» у період широкого дефіциту споживчих товарів спровокувала вибухове зростання цін. З часом довгоочікуване зниження темпів інфляції (як, наприклад, після 2-3-річного періоду у Польщі та країнах Балтії) так і не наступило, а натомість спостерігалось її різке пришвишдення.

Основними причинами цього стали непослідовність політичних кроків (хвилі лібералізації цін чергувалися з періодами «заморожування цін») і утримання високих радянських соціальних стандартів в умовах економічного спаду без потужної податкової бази (або будь-якої бази на початковому етапі), що призвело до надмірного збільшення грошової маси.

“[Гіпер-] інфляція завжди і всюди є грошовим феноменом” – ця відома цитата Мілтона Фрідмана влучно характеризує ситуацію в Україні. У 1992 році дефіцит бюджету України становив 12,2% від ВВП, і, зважаючи на відсутність доступу до ринків капіталу, був профінансований переважно за рахунок емісії грошей. Як наслідок, інфляція сягнула 2000%. У 1993 році ситуація з дефіцитом бюджету трохи покращилась, але необхідність постійних “сюрпризів” у вигляді зростаючих понад очікування темпів інфляції, впливали для того аби впливати на реальну економіку, призвели до того, що ціни в Україні в ті часи в середньому зросли більш, як на 10 000% за рік. На жаль, Україна стала «світовим рекордсменом» за рівнем інфляції серед країн, що не перебувають у стані війни.

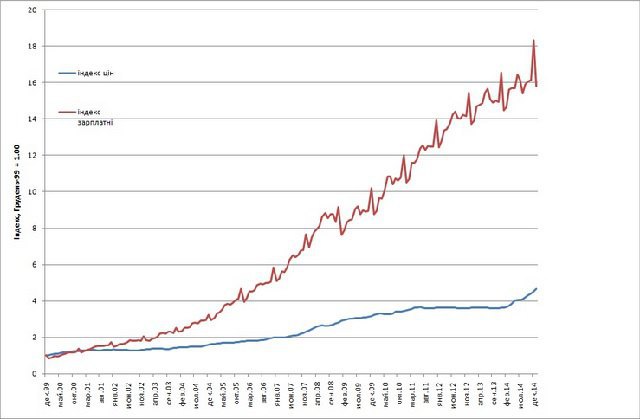

Приймати будь-які довгострокові рішення на тлі такого відчутного зростання цін було неможливо. Таким чином, були введені заходи жорсткої економії, які дозволяли знизити рівень інфляції до двозначної цифри до 1995 року. Таке рішення мало тяжкі наслідки: так в 1994 році ВВП знизився більше як на 20%, так само впав і рівень особистих доходів громадян. У вересні 1996 року, коли інфляція істотно знизилась, була запроваджена національна грошова одиниця – гривня замість «перехідних» купоно-карбованців, які замінили радянський рубль у 1992 році (по обмінному курсу 1:1). Одна гривня обмінювалась у співвідношенні 1:100 тисяч купоно-карбованців. Оскільки в 1996 році середня заробітна плата становила 126 грн, в той час як у 1985 році, тобто напередодні перебудови, становила 168 радянських рублів, то за десятиліття (припустімо, що рівень реальної заробітної плати залишався приблизно однаковим) масштаб цін зріс в 100 000 разів!

Однією із причин інфляції був високий дефіцит бюджету. Введення нової грошової одиниці і фіксація обмінного курсу на рівні приблизно 1,8 грн за 1 долар дозволили тимчасового знизити інфляційні очікування. Як наслідок, в 1997 році темпи зростання ІСЦ знизились до однозначного числа. Бюджетне фінансування переключилось з друкарського верстата центрального банку на короткострокові (терміном до одного року) внутрішні позики. Завдяки відносно високим процентним ставкам (у липні 1998 року, коли річне зростання ІСЦ становило 6,7%, прибутковість перевищила 70% річних), більш-менш стабільному обмінному курсу було залучено значні обсяги як вітчизняного, так і іноземного капіталу. Ситуація майже повністю наслідувала розвиток подій в Росії в той час. Відповідно, коли в серпні 1998 року в Росії відбувся крах фінансової піраміди російського держборгу, в Україні відбулось теж саме явище. Іноземці намагалися вивести свої капітали, різко збільшуючи попит на іноземну валюту і девальвуючи гривню, що призвело до нового сплеску інфляції. Якщо в липні 1998 року, незадовго до кризи, річний рівень інфляції склав 6,7%, то до грудня того ж року він перевищив 20%, і до 2001 року залишався в діапазоні 20%-30%. Зниження темпів інфляції насамперед відбулося за рахунок помітного урізання дефіциту бюджету в 1999-2000рр, відновлення економічного зростання та стабілізації обмінного курсу на рівні 5,4 грн за 1 долар на початку 2000-их років. Стало зрозуміло, що інфляція є наслідком, а не причиною економічних проблем, які, перш за все, були спричинені «м’якою» грошово-кредитною і податково-бюджетною фіскальною політикою країни.

Один із можливих способів впливу на інфляційні очікування з високим рівнем доларизації економіки, на кшталт української, – це прив’язка гривні до долара США. Щоденно спостерігаючи незмінні показники на інформаційних бордах численних валютних кіосків, населення віритиме, що жодних підстав для зростання цін немає. Ця стабілізація дорого коштуватиме – як тільки обмінний курс зафіксовано, відмовитися від прив’язки буде дуже важко, бо це може спричинити паніку серед населення і бізнесу.

Новий етап прискорення світового економічного зростання і, як наслідок, зростання світових цін на товари (головним чином цін на чорні метали, що складали 30-35 % сумарних доходів від експорту України) створили сприятливі умови для вливання іноземної валюти на український ринок в 2003-2004 роках. Позитивне сальдо торгівельного балансу в поєднанні з фіксованим обмінним курсом призвело до зростання золотовалютних резервів і паралельно збільшило кількість готівкових обігових коштів. З 2005 року сальдо поточного рахунку почало погіршуватись, але після Помаранчевої революції відбувся суттєвий приплив капіталу, який компенсував дисбаланс поточного рахунку. НБУ утримував фіксований обмінний курс, купуючи валюту без будь-якої суттєвої стерилізації таких інтервенцій.

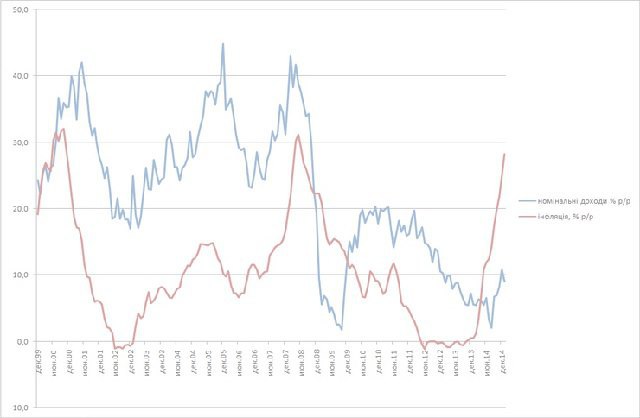

Номінальні доходи населення суттєво збільшились (наприклад, в 2005 році вони збільшилися на 45 %), що підштовхнуло зростання цін. Інтенсивне кредитування населення додатково підігрівало попит – щорічно з 2005 по 2008 рік обсяг приватних позик стрімко збільшувався приблизно в два рази. Таке суттєве збільшення ресурсів зумовило зростання приватного споживання. Через те, що внутрішня пропозиція та імпорт не задовольняли повністю існуючий попит, це призвело до підвищення цін. В той час населення не дуже переймалось темпами інфляції (приблизно 10% в річному співставленні), оскільки протягом 2002-2008рр спостерігалось швидке зростання приватного споживання, в середньому 10,8% на рік в реальному вираженні. У травні 2008 року, коли світовий оптимізм на товарних ринках різко активізувався, річна інфляція в Україні сягнула 30%.

Світова криза 2008-2009рр дуже сильно вдарила по економіці України: ВВП скоротився на 14,8%, середньозважений річний обмінний курс виріс з 5,27 грн за 1 долар США у 2008 році до 7,79 грн у 2009 році, і тимчасово перетинав позначку в 10 грн за 1 долар США на піку кризи. Не дивлячись на це, рівень інфляції дещо впав – з 25,3% в 2008 році до 16% в 2009 році і 9,4% в 2010 році (в середньому за рік). Здавалось, країна рухається у правильному напрямку: в 2010 році економічне зростання набрало певних обертів, курс гривні стабілізувався (і знову де-факто з прив’язкою до долара), рівень інфляції уповільнився до однозначного числа.

В роки кризи і показник ВВП, і обсяги споживання знизились приблизно в однаковому співвідношенні. Тим не менш, відновлення обсягів споживання відбулося значно швидшими темпами, ніж зростання реального ВВП – вже в 2011 році рівень обсягу споживання (у постійних цінах) перевищив показник 2008 року, в той час як ВВП не досягнув докризового рівня. У другій половині 2012 року почався новий спад економіки, який триває і до цього часу. У спробах побороти ці проблеми уряд стимулював приватне споживання і вирішив утримувати фіксований обмінний курс гривні до доллара. Таким чином, два фактори тиснули на ціни з різних боків: більші доходи спричиняли зростання цін, в той час як низька економічна активність тягнула їх донизу. Протягом 2012-2013рр рецесія отримала «тимчасову перемогу» – кумулятивне зростання цін за ці 2 роки становило лише 3% – дивовижне падіння, враховуючи те, що протягом попереднього десятиліття (2001-2011рр) річна інфляція становила в середньому 10,3%.

Перешкоджаючий зростанню цін ефект рецесії закінчився разом із інвалютними резервами, які були витрачені на штучну підтримку стабільності обмінного курсу. У 2014 році знецінення гривні спричинило 24,9% інфляцію грудень до грудня.

Як підсумок, у різні періоди на споживчу інфляцію в Україні впливали різні фактори:

на початку 90-х років високий дефіцит бюджету і активне «вливання» грошової маси в умовах занепадаючої економіки;

у 2000-х роках проведення нестерилізованих інтервенцій для збереження обмінного курсу по відношенню до долара і занадто оптимістичне інтенсивне приватне споживання, яке не підтримувалось зростанням продуктивності;

сплески інфляції після девальвації в 1998, 2008 і 2014 роках посилюються тим, що українська економіка є занадто відкритою (вразливою) в міжнародній економічній системі (співвідношення зовнішньоторговельного обороту (експорт плюс імпорт) і ВВП – одне з найвищих в світі для економік подібного розміру та рівня розвитку).

… далі буде

Текст вперше опубліковано на VoxUkraine