Власне, наступні застереження:

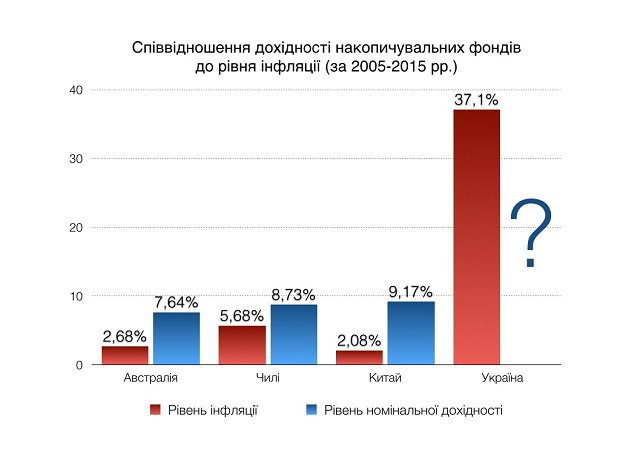

1. В умовах економічної кризи викликає сумніви ефективність розміщення та використання накопичених коштів. За експертними оцінками фахівців, інвестування коштів накопичувальної пенсійної системи буде ефективним за умови, якщо інвестиційний дохід від інвестування пенсійних активів перевищуватиме рівень інфляції за рік щонайменше на 2%. В той же час, у пояснювальній записці до проекту йдеться про те, що кошти накопичувального фонду вкладатимуться в економіку держави.

2. Відсутність інструментів гарантування збереження коштів пенсійних накопичень громадян та дієвого контролю за їх розміщенням та використанням. При тому, що накопичувальна система пенсійного страхування є загальнообов’язковою та державною.

Такими інструментами могли би бути:

- створення централізованого гарантійного фонду. При цьому, за розрахунками експертів, це збільшує вартість адміністрування на 1-2,5%;

- посилення вимог до компаній з управління пенсійними активами, зокрема, в частині формування ними власного резервного фонду (це передбачено діючою редакцією закону).

Наведу приклади діяльності недержавних пенсійних фондів:

1. Корпоративний недержавний пенсійний фонд Національного банку України.

У лютому 2015 року на офіційному веб-сайті Служби безпеки України оприлюднена інформація щодо відкриття кримінальних проваджень за фактами розтрати та легалізації грошових коштів колишніми службовими особами Корпоративного недержавного пенсійного фонду Національного банку України. Посадовці фонду розробили протиправну схему розтрати коштів установи, перевівши на рахунки комерційних структур понад 600 мільйонів гривень. Гроші спрямовувалися на придбання цінних паперів емітентів, які мають усі ознаки фіктивності. У результаті протиправної діяльності колишніх посадовців фонду значних фінансових втрат зазнали понад 10 тисяч працівників НБУ – учасників недержавної програми пенсійного забезпечення.

Головним слідчим управлінням Служби безпеки України відкрито кримінальні провадження за ст. 191 та ст. 209 Кримінального кодексу України. Слідчі дії тривають.

Довідково: НПФ НБУ – найбільший недержавний фонд в Україні. Його активи, за даними Національної асоціації НПФ України, на червень 2014 року становили 1,571 млрд. грн., а частка в загальній вартості активів пенсійних фондів – 66%. Кількість учасників у пенсійному фонді НБУ становила 12,9 тисячі чоловік.

2. Країна: США.

Рік, у якому відбувся скандал: 1991. Сума збитків: 695 млн. доларів. Кількість людей, які постраждали: більше 45 тисяч осіб.

Деталі: У 1991 році шахрайські дії керівництва компанії Mirror Group Newspapers призвели до зникнення накопичувань з пенсійного фонду своїх співробітників.

3. Країна: США.

Рік, у якому відбувся скандал: 2001. Сума збитків: 1 млрд. доларів. Кількість людей, котрі постраждали: більше 80 тисяч осіб.

Деталі: У грудні 2001 року американська енергетична корпорація «Енрон» оголосила про банкрутство. У результаті «згоріли» пенсійні заощадження, які були вкладені в акції корпорації пенсійним фондом, який контролювався безпосередньо корпорацією.

3. Не встановлено обмеження адміністративних витрат.

Пунктами 3) – 7) частини другої статті 79 Закону встановлено, що кошти накопичувальної системи пенсійного страхування використовуються, у тому числі, для оплати послуг – компаній з управління активами Накопичувального фонду; зберігача Накопичувального фонду або відповідного недержавного пенсійного фонду; з проведення планової аудиторської перевірки; виконавчої дирекції Пенсійного фонду з адміністрування Накопичувального фонду; з адміністрування недержавного пенсійного фонду.

Як свідчить досвід країн в яких тривалий час функціонує другий рівень пенсійного забезпечення, в накопичувальній системі пенсійного страхування, високі адміністративні витрати призводять до низького рівня результатів довгострокового інвестування, що призводить до зменшення розміру пенсійних виплат.

Наводжу приклади:

а) Аргентина. Упродовж 14 років функціонування накопичувальної системи третина загальної суми внесків пішла на адміністративні витрати. Середня реальна ставка інвестиційного доходу становила 9,9%, проте з урахуванням адміністративних видатків, показник інвестиційного доходу часто мав від’ємне значення;

б) Угорщина. Накопичувальна система пенсійного страхування припинила існування. 25 жовтня 2010 р. парламент Угорщини призупинив сплату внесків на індивідуальні рахунки працівників у системі другого рівня і санкціонував переведення коштів другого рівня до солідарної системи першого рівня. За висновками фахівців Програми розвитку фінансового сектору (USAID/FINREP‐II) причиною її ліквідації було, у тому числі, занадто високий рівень довгострокових витрат угорської пенсійної системи;

в) Польща. Основною проблемою довгострокового інвестиційного доходу на другому рівні були надзвичайно високі адміністративні витрати. У 2010 році Уряд вдався до дій зі зниження адміністративних витрат, які були зменшено вдвічі.

4. Зменшення частини внесків до солідарної пенсійної системи за рахунок їх перерозподілу до накопичувальної системи. Це призведе до збільшення дефіциту Пенсійного фонду та фондів соціального страхування. При цьому, передбачається подальше зменшення коефіцієнту ЄСВ з 0,6% до 0,4%.