Экономист Роберт Скидельски родился в Харбине (Китай) в еврейской семье с российскими корнями. Учился в Оксфорде и преподавал в университете Джона Хопкинса. С 1991 года он — член палаты лордов, с 1994 года — член Британской академии. На постсоветском пространстве авторские колонки Роберта появляются в российской газете "Ведомости".

Роберт Скидельски — автор нескольких книг по экономике. Но его самым заметный труд - биография Джона Мейнарда Кейнса — столпа экономической науки. Скидельски кропотливо собирал и анализировал факты из жизни Кейнса, пытался наложить его идеи на сегодняшнюю ситуацию в мире.

В 2009 году, после финансового кризиса в США, Скидельски выпускает книгу "Кейнс. Возвращение Мастера". В 2011 году издательство "Альпина Бизнес Бук" издает книгу в русском переводе. Книга написана тяжелым слогом и не будет интересна тому, кто привык читать об экономике легкие развлекательные научно-популярные тексты. Не будет она интересна и тем, кто видит в экономике математику: ряды формул, цифр, графики и таблицы.

На видео: Роберт Скидельски рассказывает о Джоне Кейнсе проекту http://econstories.tv. Видео на английском языке, но при помощи настроек вы можете включить титры, а также настроить перевод на любой язык. Перевод не совершенен, но позволяет судить о сути сказанного.

Больше всего «Кейнс...» похож на философский трактат. Есть там и немного истории, и социология, и политика, и психология. Все это укладывается в кейнсианское понимание экономики как науки скорее гуманитарной, чем точной.

Кризис экономической науки

«Экономическая наука заблудилась, ибо экономисты — как профессиональная группа — приняли элегантность математических моделей за доказательство их истинности», - писал Нобелевский лауреат Пол Кругман в статье в The New Yourk Times 2 сентября 2009 года.

Книга Скидельски — о том, как экономисты утратили идеи. Вместо того, чтобы руководствоваться гуманитарными ценностями, они стали слепо поклоняться математическим моделям. Сторонники свободного рынка и невмешательства государства в эклономику не сумели удержать рынки от падения, не сумели учесть все риски. Их эконометрические модели оказались бессильны перед реальностью.

Финдиректор Goldman Sachs, одного из крупнейших в США банков, Дэвид Веньяр в сентябре 2007 года заявил в интервью Financial Times, что его сотрудники по несколько дней подряд наблюдали на рынке колебания, в 25 раз превышавшие по амплитуде стандартное отклонение. По их расчетам такие события могли случаться оин раз в 10 в 140-й степени раз. Прямо как в фильме Margin Call.

Крах мировой экономики 2007-2009 годов — это не просто ошибка в расчетах, пишет Скидельски. Это своего рода кара за то, что мы перестали руководствоваться здравым смыслом и отвернулись от экономического учения Кейнса.

«Крах банкиров был частью более широкого правового и интеллектуального провала, продуктом морального климата, где погоня за деньгами ставилась выше любой другой деятельности», - заключает Скидельски.

Кейнс против современных экономистов

Экономические теории рациональных ожиданий, реальных деловых циклов и эффективных рынков не имеют ничего общего с реальностью, полагает Скидельски. Хотя на них зиждется неоклассическая макроэкономика, а их создатели стали Нобелевскими лауреатами.

Из теории рациональных ожиданий выходит, что будущее предопределено, познаваемо, безработица — дело добровольное, а вычисления могут заменить здравый смысл. Это вера в то, что все риски поддаются измерению. Но Кейнс писал, что экономические агенты не могут обладать исчерпывающей информацией для принятия рациональных решений.

Теория реальных деловых циклов говорит, что рынки саморегулируются без вмешательства государства. «Рациональные» экономические агенты быстро реагируют на изменения на рынках и снова наступает равновесие. По Кейнсу все иначе: зарплаты и цены реагируют на изменения в экономике слишком медленно, и государству приходится регулировать выпуск товаров, чтобы вернуть рынки к равновесию.

Теория эффективных рынков суммирует предыдущие теории и применяется на финансовых рынках. Так, по этой теории, акции на биржах всегда оцениваются справедливо. Якобы цена акций — это точная оценка стоимости актива на сегодняшний момент с учетом всей информации. Модели управления банковскими рисками в США рассчиттаны на основе этой теории. Но Кейнс писал, что мы не можем обладать полной информацией, что инвесторы на самом деле не рассчитывают риски рационально, а действуют в условиях неопределенности. И потому говорить об эффективности финансовых рынков не приходится.

Все эти теории не помогли избежать кризиса. Не помогли они и вытащить экономику из финансовой ямы.

Как поддержать рост

До последнего кризиса экономисты стимулировали рост при помощи процентных ставок. Кейнс же советовал наращивать госрасходы, потому что ставки Центробанка могут и не повлиять на решение кредитора, напуганного нестабильностью.

«...кредитор, чье доверие к рынку подорвано прежним опытом, запросит по кредиту под новое предприятие такие ставки, какие заемщик никак не рассчитывает оправдать. В этом случае нельзя будет избежать долгой и, возможно, бесконечной депрессии, если не вмешается государство, чтобы стимулировать и субсидировать новые инвестиции», - писал Кейнс.

Другими словами, деньги могут быть очень доступны и дешевы, но ни бизнес, ни обыватели не захотят ими пользоваться. Вместо того, чтобы тратить, они будут гасить прежние долги. Они будут покупать гособлигации или растить свои депозиты вместо того, чтобы покупать новые товары и услуги.

«Если нас соблазняет сравнение денег с бодрящим напитком, стимулирующим активность экономической системы, то следует вспомнить, что кубок может и не дойти до рта», - отмечал Кейнс.

Скидельски пишет, что опальный Кейнс, которого либералы называли чуть ли не марксистом, вдруг стал популярен во всем мире после кризиса. Бесконечные вливания денег в банки путем включения «печатного станка» не принесли ожидаемой пользы — кредиты никто не хотел брать. Тогда и США, и Китай, и Британия после кризиса выписали счета на инфраструктурные и социальные проекты, чтобы завести машину экономического роста.

Идея Кейнса проста. Чтобы свести колебания экономики к минимуму, правительству следует управлять спросом на товары и услуги.

После Кейнса

«В долгосрочной перспективе все мы покойники», - эта фраза Кейнса стала крылатой. Но мало кто знает ее продолжение: «Экономисты задают себе чересчур легкую, слишком бесполезную задачу, если в сезон бурь готовы только сообщить нам, что, когда шторм останется далеко позади, волны в океане снова улягутся».

Проще говоря, Кейнс разрабатывал свою теорию не для интеллектуального удовольствия, а для практического применения. Для него экономика не была ни игрой, ни развлечением. Сам он имел опыт торговца ценными бумагами, а также работал в государственном казначействе. Весь практический опыт он старался систематизировать.

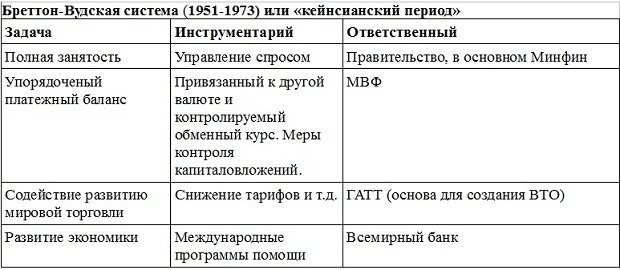

Великая Депрессия 1930-х годов в США заставила политиков прислушаться к учению Джона Кейнса. Суверенные правительства озаботились борьбой с безработицей. В мировом масштабе возникла Бреттон-Вудская валютная система. Начался период стремительного экономического роста. Но уже с 1960-х ситуация начала меняться, и к 80-м рынки окончательно перестали использовать кейнсианство. Правительство из решения само превратилось в проблему.

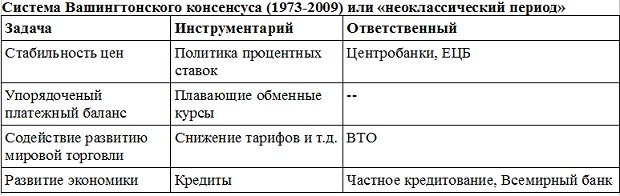

С приходом к власти Маргарет Тетчер (1979) в Британии и Рональда Рейгана (1981) в США регулирование рынков уменьшилось, налоги были снижены, а профсоюзы и международные институты потеряли влияние.

Бреттон-Вудская система управляемого капитализма уступила место Вашингтонскому консенсусу. Этот термин заключает в себе рекомендации США развивающимся странам: приватизация, свобода торговли, сбалансированность бюджетов, дерегулирование, таргетирование инфляции и плавающие валютные курсы. Произошел откат экономической теории от кейнсианских к классическим представлениям о саморегулирующихся рынках. Интеллектуальным лидером реакции стал Нобелевский лауреат Милтон Фридман, сторонник «снижения налогов при любых обстоятельствах, в любых условиях и под любым предлогом».

Роберт Скидельски сравнивает экономические системы таким образом:

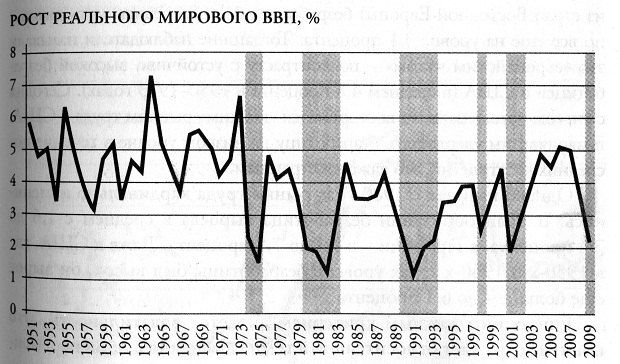

Автор книги считает первую систему более эффективной и в доказательство приводит такие данные:

Источники: МВФ, Maddison

Темные вертикальные полосы на графике говорят о периодах глобальной экономической рецессии (согласно определению МВФ — когда прирост мировой экономики составляет менее 3% в год). То есть в Бреттон-Вудский период мировых рецессий не было вовсе, а в период Вашингтонского консенсуса их случилось уже пять! При этом замедлился и рост ВВП на душу населения.

Другой пример — уровень безработицы. Везде, кроме США, в годы Бреттон-Вудской системы наблюдалась низкая безработица. Впрочем, в условиях Вашингтонского консенсуса уровень безработицы вырос повсюду, даже в США.

Источники: Госстаты стран, ОЭСР, Минтруда США, Th.Liesener для Германии и Японии, Всемирный банк, D.Aldcroft&S.Morewood.

Конечно, Роберт Скидельски не беспристрастен и искренне любит своего героя. Он превозносит отношение Кейнса к деньгам, ретранслирует его моральные постулаты и политические убеждения. Благодаря этому вдумчивое чтение этой дискуссионной книги доставляет удовольствие.