Діяльність будь якого банку, навіть такого гіганта як Приватбанк, зводиться до однієї функції – перерозподілу коштів від тих, хто має їх надлишок (вкладників) до тих, хто має в них потребу (позичальників). При цьому відсотки за виданими кредитами разом з іншими доходами (комісії тощо) повинні покривати витрати банку за депозитними відсотками, операційні видатки та втрати від неповернення кредитів. У підсумку, після здійснення всіх витрат, акціонерам залишається якась частина доходу, яка називається прибутком.

Для мінімізації можливих втрат від неповернення виданих кредитів банки вимагають від позичальників заставу. Чим більше відношення вартості застави до суми боргу, тим менші втрати несе банк у разі неповернення. Логічно, що банки вимагають від своїх позичальників якісну заставу. Абсолютно нездоровою є ситуація, коли банк намагається переконати регулятора, що майнові права на майбутню виручку компанії – це якісна застава, під яку не страшно давати в борг гроші вкладників.

Скільки насправді кредитів пов’язаним особам? Слід зауважити, що 97% чи 100% – цифри, які озвучувались Нацбанком, стосуються лише портфелю кредитів компаніям. Близько 35 млрд грн кредитів населенню та малому бізнесу не розглядаються при обчислені цих показників.

На кінець 2015 року попередні аудитори підтвердили цифру кредитів пов’язаним особам в обсязі 41.5 млрд грн або 19% від загальної суми чистих кредитів, включаючи вбудовані деривативи за ними. Представники регулятора неодноразово заявляли, що кредити були видані формально не пов’язаним із фінансово-промисловою групою компаніям, які потім переводили кошти на реальні бізнеси, в тому числі за кордоном. За формальними ознаками, підприємства, які фактично можна назва проміжними ланками в механізмі фінансування бізнесу колишніх акціонерів, відповідають критеріям міжнародних стандартів звітності (IAS24). В цьому плані вітчизняна методологія більш сувора за міжнародну в плані визначення інсайдерів банку, і враховує фінансову креативність українського бізнесу.

Аудит фінансової звітності передбачає, що менеджмент банку готує фінансову звітність, а аудитори – її підтверджують. Це найбажаніший варіант для будь-якої компанії, що проходить аудит. Якщо ж перeвіряючі вважають, що у звітності мають бути інші цифри, або в ході аудиту було неможливо отримати підтвердження їх правильності, аудиторська компанія висловлює так звану модифіковану думку. Аудитори не мають права складати фінансові звіти компаній, вони можуть лише перевіряти їх і висловлювати думку щодо правильності відображення реального стану справ компанії в цих звітах.

У будь-якому випадку, завданням менеджменту було порахувати розмір заборгованості інсайдерів перед банком, а аудиторів – перевірити. В тексті аудиторського висновку вказано, що отриманої інформації недостатньо, щоби підтвердити правильність вказаної у звіті суми інсайдерських кредитів у 10.7 млрд грн станом на 19 грудня – дату націоналізації.

Окреме питання – чому новий менеджмент не подав аудиторам звіт із правильною, на їхню думку, цифрою по інсайдерам, а змушений був користуватись даними, отриманими від попереднього керівництва Приватбанку?

Скільки всього кредитів на балансі Приватбанку і наскільки вони є поганими?

З численних медіаповідомлень могло скластися враження, що достеменно невідомо, яким є обсяг кредитів, виданих банком, і якою є дірка в балансі. Це не зовсім відповідає дійсності, скоріше, є проблеми з комунікацією складних понять.

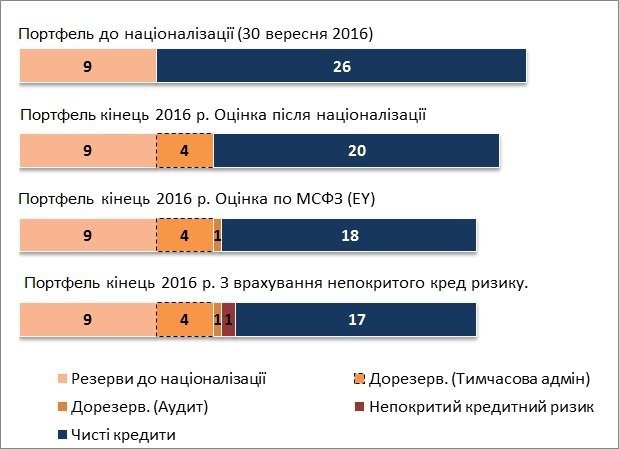

До націоналізації, кредитний портфель складався із майже 190 млрд грн кредитів юридичним особам і 35 млрд грн заборгованості фізичних осіб. Саме до кредитів населенню, серед яких левову частку займають кредитні картки та інші споживчі кредити, претензій менше за все. Це та сфера діяльності, в якій Приватбанк був особливо добрим до націоналізації, й, хочеться сподіватись, не розгубить цієї компетенції у майбутньому. Хоча і в цьому сегменті реальна якість активів виявилась дещо гіршою, ніж декларувалось до націоналізації.

Основна проблема полягала в портфелі кредитів юридичним особам. Попередні аудитори банку (PWC) у звіті за 2015 рік зазначали, що значна частина кредитів була видана під заставу майбутньої виручки, корпоративних прав на цих позичальників та взаємні гарантії. Таке забезпечення не задовольняло регулятора, оскільки у випадку припинення обслуговування боргу, фактично не було майна, яке банк міг би стягнути з позичальників. Погашення такої заборгованості залежало від доброї волі позичальників і в будь який момент могло припинитись. Виглядало, що банк не діяв у цьому випадку як класичний банк, бо не був зацікавлений в реальному забезпеченні майбутнього повернення кредитів.

Фактично перед Приватбанком був поставлений ультиматум: або кредити переводять на операційні компанії з достатнім забезпеченням або банк визнають неплатоспроможним. На вирішення проблеми інсайдерської заборгованості Привату, як і іншим банкам, було надано 5 років.

У жовтні-листопаді 2016 року, перед націоналізацією, банк здійснив транфсормацію кредитного портфелю на суму 137 млрд грн (підтверджена аудитом). В результаті цих операцій було замінено позичальників, валюту кредиту на гривню, терміни погашення було продовжено до 2024-25 років, а ставку знижено до 10.5% – нижче вартості залучення банком депозитів. Нацбанк такий розвиток подій не влаштував, оскільки його вимоги не були виконані – замість одних нефункціонуючих компаній з’явились інші, але реальної застави за кредитами не було. Очевидно, після цього введення тимчасової адміністрації до банку стало питанням часу.

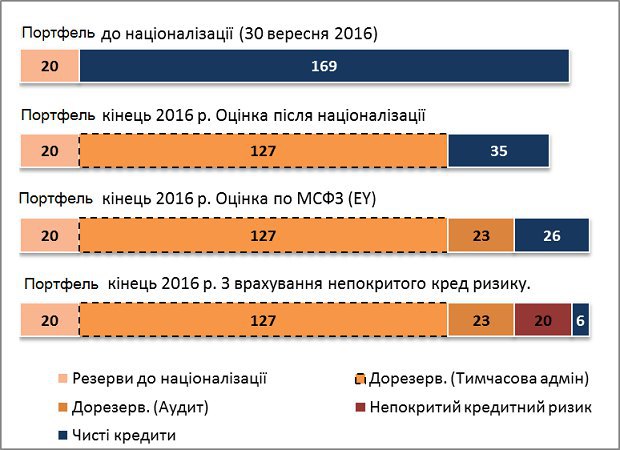

Перша після націоналізації оцінка мала результатом доформування резервів за корпоративними кредитами на майже 130 млрд грн. Аудит EY підтвердив дещо більшу (на 23 млрд грн) суму резервів, хоч і не підтвердив періоду, коли вони фактично виникли. Не вперше міжнародні стандарти виявляються більш поблажливими за вітчизняний підхід. За методологією НБУ, непокритий кредитний ризик за корпоративним портфелем складає більше 190 млрд грн, що на 20 млрд грн більше, ніж резерви, сформовані за МСФО. На покриття цих 20 млрд різниці й спрямовується новий транш докапіталізації.

Фінальна оцінка кредитів юридичним особам – майже в 30 раз менша за ту, яку показував банк до націоналізації. Фактично регулятор та новий менеджмент говорять «ці кредити нічого не варті». Чи можлива ситуація, коли така оцінка є наднизькою (хоч і підтвердженою аудиторами), і за рахунок майбутньої дооцінки цих кредитів банк зможе демонструвати прибуткову діяльність? Так, але для цього потрібно змусити попередніх акціонерів почати платити за своїми боргами.

Рис.1. Як змінювалась оцінка портфелю кредитів (юридичні особи)

Рис.2. Як змінювалась оцінка портфелю кредитів (фізичні особи)

Скільки коштує націоналізація

У грудні 2016 року перший чек за націоналізацію банку в сумі 29.4 млрд фактично оплатили колишні акціонери банку та пов’язані з ними юридичні й фізичні особи, а також незалежні інституційні інвестори. Значно більшу частину тягаря порятунку банку взяли на себе платники податків.

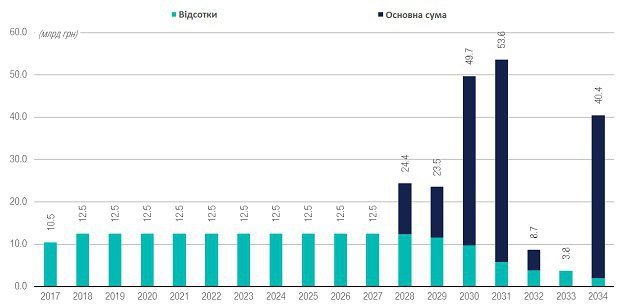

3500 грн на одного жителя України, озвучені Нацбанком – це досить оптимістичний розрахунок вартості націоналізації Приватбанку. До цього розрахунку включено лише суму облігацій внутрішньої державної позики, випущених Мінфіном, але не враховано процентних витрат за ними.

З урахуванням оголошеного траншу в 38.5 млрд грн, загальна сума витрат держави на докапіталізацію банку становитиме 155.3 млрд грн. Майбутні відсоткові платежі становитимуть ще 184.5 млрд грн. При чисельності населення в 42.6 млн осіб, загальна сума витрат становитиме 8000 грн на 1 громадянина. Крім того, частина випущених облігацій індексовані до зміни курсу долара. З моменту випуску цих цінних паперів курс долара знизився на 80 копійок. Але в майбутньому, у випадку зростання курсу вище 27 доларів, витрати бюджету зростатимуть на 2.7 млрд грн на кожну гривню росту курсу. Враховуючи, що погашення цих індексованих цінних паперів припадає на 2028-2032 роки, оцінити вплив цього чинника наразі неможливо.

Табл.1. Чотири етапи докапіталізації Приватбанку державою

Рис.3. Графік погашення докапіталізаційних ОВДП та відсотків за ними

Чи може ця сума витрат держави на порятунок Приватбанку зрости?

На жаль, так. Найбільшою загрозою є позови кредиторів банку, чиї кошти були списані в капітал банку. Будь-яка сума, яку банк буде змушений компенсувати – це його збитки. Крім того, як і будь-який суб’єкт господарювання, банк не застрахований від негативного фінансового результату в майбутньому – як з об’єктивних, так і з суб’єктивних причин.

Чи можуть витрати на Приватбанк зменшитись? Так. У першу чергу, якщо оцінка майна, що перейшло на баланс банку у 2016 році на 21.3 млрд грн, та юридичні права банку на нього будуть підтверджені. Тоді сума останньої докапіталізації у 38.5 млрд грн буде зменшена до 16 млрд грн. Враховуючи майбутні процентні платежі, це зменшить загальні витрати платників податків на 42.7 млрд грн – майже на 1000 грн в розрахунку на 1 жителя.

Але найголовнішим фактором для скорочення фінансового тягаря для платників податків є погашення раніше виданих кредитів компаніями, пов’язаними з колишніми акціонерами банку. Без цього Приватбанк не зможе існувати як повноцінний банк, адже відсотки за депозитами населення фактично платитимуться із дербюджету, тобто самим акціонером. Це зовсім не та класична модель функціонування банку, про яку йшлося на початку цієї статті.