Для початку, ми вирішили проаналізувати макроекономічні показники й тенденції 2014 року, вивести закономірності, і, виходячи з них, з урахуванням тенденцій перших п’яти місяців 2015 року спрогнозуємо короткострокові перспективи.

Станом на 01.01.14 курс української гривні до американського долара становив 7,993 грн/1 $. Станом на 01.01.15 курс гривні до американського долара становив 15,76 грн/1 $. За 2014-й рік за офіційним курсом гривня знецінилася до долара на 97,3%.

Мовою цифр з’ясуємо фактори, які призвели до знецінення національної грошової одиниці, а відповідно, й купівельної спроможності заробітних плат кожного з нас.

Реальний ВВП України в 2014-му в порівнянні з 2013-м знизився за підсумками року на 6,8 % та номінально становив 1 566,7 млрд грн (номінальний ВВП за 2013 рік – 1 465,2 грн). Рівень безробіття підвищився до 9,7 %. Реальна заробітна плата зменшилася на 6,5%.

За підсумками року споживчі ціни підвищилися на 24,9% унаслідок девальвації гривні, підвищення адміністративно регульованих цін.

Істотний вплив на загальний інфляційний фон в Україні мало підвищення цін на товари та послуги, що регулюються адміністративно, які вони зросли на 30,4 % переважно внаслідок підвищення тарифів у сфері ЖКГ з метою приведення їх до економічно обґрунтованого рівня.

Отже, ключовими факторами росту інфляції регулятор визначив: зростання цін, які встановлюються адміністративно (маючи на увазі тарифи на ЖКП), зростання вартості імпортної складової – як самостійної товарної позиції, так і складової у виробництві, – внаслідок девальвації гривні.

Американський економіст І. Фішер вивів свого часу рівняння, що має його ж ім’я, при якому: MV=PY.

Де, М — номінальна грошова маса, V — швидкість обігу грошової маси, Р — загальний рівень цін, Y — реальні доходи.

PY—це номінальний ВВП. Рівняння показує, що кількість грошей в обігу з урахуванням швидкості їх обігу відповідає величині ВВП за поточними цінами.

Це означає: щорічно в економіці є стільки грошей, скільки необхідно, щоб оплатити вартість виробленого ВВП у цінах поточного року.

Це рівняння називають рівнянням обміну. З нього випливає, що при зміні однієї з перемінних одна або декілька залежних від неї також повинні змінюватися.

Повноцінність цієї формули простежується динамікою грошової маси в Україні протягом минулого року.

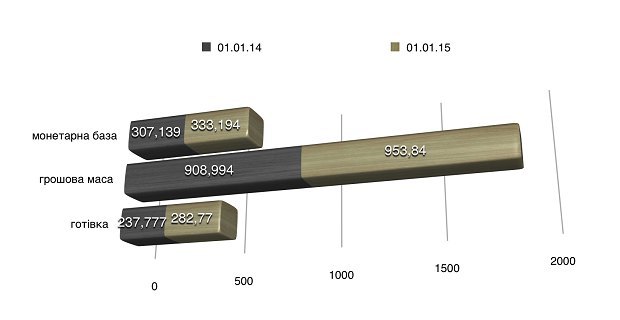

Так, станом на 01.01.14:

— монетарна база в Україні становила 307,139 млрд грн;

— грошова маса — 908,994 млрд грн;

— готівка — 237,777 млрд грн.

Станом на 01.01.15:

— монетарна база — 333,194 млрд грн (+26 млрд грн); — грошова маса — 953,84 млрд грн (+45 млрд грн); — готівка — 282,77 млрд грн (+45 млрд грн).

Зазначене, демонструє залежність рівня цін, зростання номінального ВВП до обсягу грошової маси в обігу.

Крім цього, збільшення грошової маси в минулому році відбувалося і за рахунок активної монетизації державного бюджету Національним банком України.

Так, Міністерство фінансів України на первинному ринку розмістило ОВДП у національній валюті на суму 218,05 млрд грн із середньозваженою дохідністю 13,44% річних, у доларах США – $0,79 млрд із середньозваженою дохідністю 5,80% річних та в євро – 0,04 млрд євро з середньозваженою дохідністю 7,50% річних.

Із вказано стає зрозуміло, що зростання номінального ВВП, пов’язане з ростом цін на товари, роботи та послуги (в тому числі внаслідок падіння курсу національної грошової одиниці), супроводжувалося емітуванням гривні як у вигляді електронних платіжних засобів, так і банкнот.

Засвоївши цю закономірність, розглянемо ситуація має місце в Україні у поточному році?

— монетарна база на 01.01.15 — 333,194 млрд грн; — грошова маса — 956,728 млрд грн;

— готівка — 282,947 млрд грн.

Індекс споживчих цін на кінець травня 2015 року в порівнянні з груднем 2014 року підвищився на 40,1%.

Такі показники мають місце з тих же причин, що й у минулому році: за рахунок підвищення адміністративно регульованих цін (природний газ, теплова генерація, електроенергія) та девальвації гривні.

Курс національної грошової одиниці станом на 03.06.15 становив 21,07 грн/1 $, тримаючись у коридорі відповідного значення вже декілька місяців.

Крім того, з початку року Національний банк України набув у власність державні облігації України номінальною вартістю 34,4 млрд грн.

За аналогією з попереднім роком ми повинні були б спостерігати зворотній вплив цих явищ на обсяг грошей в обігу, а саме: зростання грошової маси, знецінення національної грошової одиниці.

Натомість станом на 01.06.15 у порівнянні з початком року:

— монетарна база скоротилася на 3,575 млрд грн (329,619 млрд грн);

— грошова маса збільшилася тільки на 10,9 млрд грн;

— обсяг готівки в обігу збільшився лише на 406 млн грн (283,353 млрд грн ).

Чому так відбувається?

В економічній теорії зазначають, що у випадку зростання заощаджень Центральний банк країни зобов’язаний емітувати гроші, оскільки накопичення заощаджень призводить до падіння попиту на товари та послуги і, відповідно, спаду економіки, а емітуючи кошти, знецінюючи ці заощадження, Центробанк вирівнює попит та пропозицію.

Не вдаючись до цього, при зростанні цін політика Центробанку країни спрямована на вилучення накопичених заощаджень у населення для фінансування економіки.

На підтвердження цього красномовно свідчать повідомлення Національного банку України, відповідно до яких у лютому 2015 року населення продало на $ 126,4 млн більше, ніж купило. У березні – на $ 129,2 млн, у квітні – $ 205,4 млн.

Ця динаміка, яка, до речі, відстежується за касами банківських установ (і це при наявності військового збору, який робить вигіднішим звернутися до ПОВ, де цю формальність можна упустити), має тенденцію до зростання з місяця в місяць.

Чому в умовах нестабільної економіки, непередбачуваності її розвитку, українці продають банкам власні заощадження у ліквідній валюті?

Висновок напрошується тільки один: гривневих доходів, які вони отримують для оплати вартості товарів, робіт та послуг, не вистачає, а розрив, що утворюється, ліквідовується за рахунок продажу валюти, в якій населення зберігало власні заощадження.

За правилами економічної теорії, в таких умовах товарообіг України потребує наповнення гривнею – шляхом як дешевого кредитування для збільшення попиту на товари й, відповідно, стимулювання виробництва, так й індексації заробітних плат.

Водночас момент, коли буде вжито такі заходи, відтягується у часі, причому робиться це недаремно.

Попри очевидну необхідність збільшення грошової бази, НБУ та Уряд розуміють, що неодмінними її наслідками буде коливання національної грошової одиниці на міжбанківському валютному ринку. Тому процес емісії, який фактично протягом перших 4–5 місяців 2015 року був заморожений, ймовірно, запускатиметься, в тому числі шляхом проведення виплат ФГВФО, – поступово, протягом літа та осені. Нагадаємо, що 11.06.15 було розпочато виплати вкладникам «Дельта Банку», загальна прогнозована сума яких становить 13,1 млрд грн.

Іншим крупним банком, виплати за депозитними зобов’язаннями якого ФГВФО триватимуть, є банк «Надра», в розмірах гарантованої суми відшкодування 200 тис. грн загальна сума компенсацій складає 3,829 млрд грн. При фінансовому ресурсі Фонду в 18,5 млрд грн станом на 01.06.15.

Однак за рахунок створених Урядом та НБУ умов значно менш ймовірним вбачається «перетікання» виплачених коштів на «чорний» ринок валюти, як це було в минулому році.

200 тис. грн – це вже навіть не $10 тис. (не говорячи вже про $ 25 тис. півтора роки тому), а пригадуючи зростання обсягу продажу валюти населенням через каси банків, швидше за все більшість отриманих коштів будуть спрямовані на покриття поточних витрат, тому тиск на цінність національної грошової одиниці внаслідок таких виплат не буде значним.

Іншим фактором, який повинен вплинути на збільшення грошової маси, є індексація доходів.

Довідково: Індексація — встановлений актами законодавства України механізм підвищення грошових доходів громадян, що дає можливість частково або повністю відшкодовувати їм подорожчання споживчих товарів і послуг. Індексація є частиною державної системи соціального захисту громадян, спрямованою на підтримання купівельної спроможності їхніх грошових доходів, особливо соціально вразливих верств населення — пенсіонерів, інвалідів, неповних і багатодітних сімей, а також молоді, яка навчається.

Протягом останніх двох років індексація доходів не відбувається. І це при інфляції в 24,9 % в минулому році та очікуваних 46% в цьому. Зрозуміло, що проведення індексації є невідворотним явищем та призведе до збільшення грошової маси, а відповідно, й впливу на курс національної грошової одиниці.

Поряд з цим, її Уряд та Нацбанк відтерміновують – з причин, про які згадувалося вище. І про це переконливо свідчать показники виконання зведеного бюджету України протягом січня–квітня 2015 року.

Так, доходи зведеного бюджету в порівнянні з аналогічним періодом 2014 року підвищилися на 30,5 %, в абсолютних цифрах – на 46,4 млрд грн. Основне зростання простежується з ПДВ на 18 млрд грн, або на 44,4 %, ПДВ із ввезених на територію країни товарів підвищилося на 54 %, або на 14, 5 млрд грн.

Поряд з цим видатки державного бюджету зросли тільки на 15 %, або 26 млрд грн, причому в основному за рахунок видатків на обслуговування державного боргу – на + 13 млрд грн, оборону – на + 6 млрд грн.

Зростання дохідної частини за рахунок ПДВ свідчить про те, що за рахунок росту собівартості виробництва (за рахунок знецінення гривні зросла вартість імпортних складових виробництва) база визначення ПДВ збільшилася пропорційно, а щодо імпорту, то це наслідки знецінення гривні, оскільки визначення митної вартості для стягнення податків та зборів відбувається у валюті, а надходження до бюджету – вже в гривні за поточним курсом.

Таким чином, відомості стосовно профіциту бюджету достовірні, але вони умовні та не відображають реального стану економіки.

Таким чином, у цій частині матеріалу, Публічний аудит спробував навести аргументи, які свідчать про те, що теперішня ситуація з цінністю національної грошової одиниці та її умовним зміцненням є не більше, ніж тимчасовим явищем, яке під впливом лише двох згаданих вище факторів, а саме: індексації доходів населення, виплат гарантованих сум вкладів – буде коливатися в бік зниження вартості. Крім того, невідворотним є процес емісії, оскільки обсяг коштів, які зараз перебувають в обігу, не забезпечують пропорції між рівнями цін, номінального ВВП та доходами.

Відповідно до Угоди з МВФ, грошово-кредитна і валютно-курсова політика держави повинна бути спрямована на скорочення рівня інфляції на кінець 2016 року до показника менше 10%.

Виходячи з цього таргету, можна спрогнозувати таку тенденцію: чим вищою буде інфляція в 2015 році, тим більше шансів, що НБУ вийде на необхідний таргет у наступні періоди.