Наводячи суперечливі аргументи щодо ризиків програми 5-7-9%, представники іноземного банківського капіталу пишуть вищезазначеним органам влади таке: «Банківська ділова спільнота вважає за доцільне перейти до поступового обмеження реалізації програми "Доступні кредити 5-7-9%", починаючи з четвертого кварталу 2021 року, та подальшого її припинення або суттєвої трансформації з метою підвищення ефективності використання бюджетних коштів» (цитата зі статті ЕП з посиланням на «лист»).

Що «не так» з програмою 5-7-9%?

Спробуймо з’ясувати, що «не так» з програмою 5-7-9%.

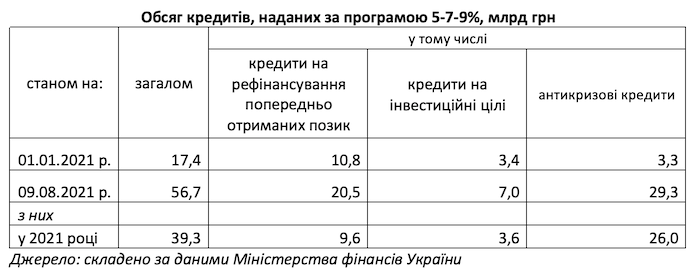

Мінфін повідомляє, що станом на 9 серпня обсяг наданих за програмою кредитів становив 56,7 млрд грн, у т. ч. з початку 2021 року – 39,3 млрд грн. Водночас, акценти програми змістились з рефінансування раніше отриманих позик у бік антикризових кредитів (див. таблицю).

Для порівняння: за підсумками І півріччя 2021 року обсяг працюючих кредитів корпоративному сектору у національній валюті зріс на 45,5 млрд грн, а за програмою 5-7-9% за відповідний період було надано кредитів майже на 34 млрд грн. І хоч порівнювати залишки з потоками потрібно дуже обережно, проте близькість вищезазначених сум дає підстави для очевидних висновків.

Значна активізація та зміщення акцентів програми з початку 2021 року відбулася внаслідок змін, які Уряд схвалив наприкінці 2020 року: дія програми поширилася на більшу кількість суб’єктів господарювання (за рахунок збільшення ліміту річного доходу з 10 до 20 млн євро), було лібералізовано та пом’якшено умови надання кредитів на період карантину (зокрема, процентна ставка за антикризовими кредитами компенсується до 0%) тощо.

За даними Мінекономіки, станом на початок серпня найактивнішими позичальниками за програмою 5-7-9% є представники сільського господарства (46%), торгівлі та виробництва (25%) та промислової переробки (17%).

За регіональною класифікацією лідерами є Львівська, Харківська, а також Київська області.

Незмінним лідером серед банків-учасників (з точки зору обсягу наданих кредитів) є Райффайзен Банк Аваль, який в межах програми 5-7-9% надав кредитів на 10,4 млрд грн (понад 18% від загального обсягу). ПроКредит Банк надав кредитів на 4,8 млрд грн, Креді Агріколь Банк – на 4,6 млрд грн. Тобто, лише ці три іноземні банки (які є членами ФПМФУ) разом надали кредитів за програмою майже на 20 млрд грн (35% від загального обсягу).

Джерело: Міністерство фінансів України

Цитата зі статті: «У листі голова правління "Райффайзен банку" Олександр Писарук від імені членів форуму заявляє, що бюджетні кошти витрачаються переважно не на підтримку бізнесу, що постраждав від карантину, та не на фінансування інвестиційних проєктів чи створення робочих місць, а на поповнення оборотних коштів платоспроможного бізнесу».

У щирість таких аргументів складно повірити, оскільки саме іноземні банки не поспішають фінансувати інвестиційні проєкти. Зокрема, у Райффайзен Банку частка інвестиційних кредитів за програмою становить менше 4% (395 млн грн), тоді як, наприклад, в Ощадбанку – майже 24% (1,4 млрд грн), у Приватбанку – 32% (1,7 млрд грн), в Укргазбанку – 47% (понад 1,5 млрд грн).

То в чому ж причина такої дивної поведінки деяких представників іноземного банківського капіталу, які, фактично, «пиляють сучок, на якому сидять»? Можливо в грошах?

Представникам іноземного банківського капіталу потрібно з повагою ставитись до українського законодавства та рішень Уряду.

Видатки державного бюджету на забезпечення діяльності Фонду розвитку підприємництва (через який держава реалізовує програму 5-7-9%) у 2020 році становили 2 млрд грн, з яких на компенсацію ставок було спрямовано 1,5 млрд грн.

Закон про бюджет на 2021 рік передбачає на забезпечення діяльності Фонду розвитку підприємництва тих самих 2 млрд грн і за І півріччя, згідно з даними Держказначейства, вже виділено 1,2 млрд грн.

Порівнюючи обсяги наданих кредитів у 2020-му і 2021-му роках, нескладно помітити, що Фонду може банально забракнути коштів для компенсації ставок за програмою. Проте, пошук грошей на фінансування загальносуспільних потреб – це проблеми Уряду, але аж ніяк не іноземних банків.

Чи, може, іноземні банкіри сумніваються в платоспроможності держави Україна?

Намагаючись відшукати притомне пояснення діям членів ФПМФУ варто взяти до уваги кілька обставин.

За умовами програми 5-7-9% в ній можуть брати участь лише резиденти України. Не можна виключати, що члени ФПМФУ просто не мають достатньо мотивації для підтримки українського бізнесу.

Згідно з Порядком надання фінансової державної підтримки суб’єктам малого та середнього підприємництва, максимальна сума банківських комісійних у межах програми 5-7-9% не може перевищувати 1% від суми кредиту (додатково ще 0,5% в разі залучення кредитної гарантії). Цілком можливо, що такі обмеження завдають членам ФПМФУ певного «дискомфорту».

У пресрелізі від 10 серпня Мінфін слушно наголошує, що, надаючи програмі 5-7-9% антикризового характеру, Уряд зробив лише те, що зробили у відповідь на кризу всі країни Європи.

Ще одна важлива деталь, яку варто було б враховувати авторам «листа»: в основу моделі компенсації процентних ставок за програмою 5-7-9% був покладений̆ механізм ескроу-рахунків, розроблений Фондом розвитку підприємництва спільно з Кредитною установою для відбудови (KfW). Тож, виказуючи недовіру Уряду України, члени ФПМФУ, опосередковано, виказують недовіру Уряду ФРН.

Наразі учасниками програми 5-7-9% є 33 банки, серед яких тільки 8 банків є членами ФПМФУ. Таким чином, пропонуючи припинити програму 5-7-9%, члени ФПМФУ де-факто ігнорують не лише інтереси українського бізнесу, але й позицію 25 інших банків (у тому числі 4 державних).

Представникам іноземного банківського капіталу потрібно з повагою ставитись до українського законодавства та рішень Уряду. А згідно з пунктом 5 Порядку надання фінансової державної підтримки суб’єктам малого та середнього підприємництва, затвердженого постановою КМУ від 24.01.2020 р. № 28, строк, протягом якого суб’єкти підприємництва можуть звернутися за отриманням державної підтримки, становить п’ять років. Тобто, програма має діяти до початку 2025 року, а не до IV кварталу 2021 року, як того хочеться членам ФПМФУ.

Наостанок слід наголосити, що ситуація, за якої представники іноземного банківського капіталу радять Міністерству фінансів суверенної держави як витрачати кошти державного бюджету, є взагалі абсурдною і неприпустимою.