Повод для беспокойства теперь есть у всех. Ведь даже одной жалобы потребителя может быть достаточно, чтобы прислать проверку в компанию, чтобы узнать, почему компания не платит, затягивает с выплатами или нарушает иные права клиентов.Скажу сразу – мы поддерживаем проверки на страховом рынке. Потому что в нынешних условиях это один из самых простых способов выяснить, что происходит в компании. Статистика жалоб МТСБУ говорит о том, что чаще всего компании затягивают процесс урегулирования – в 72% случаев, в 10% случаев неправомерно отказывают в выплате, 18% жалующихся не согласны с размером возмещения. Затягивание выплат у компании только вышедшей на рынок можно пояснить не отлаженностью процесса урегулирования, но у компаний с опытом – это свидетельство отсутствия денег на выплаты или паталогической жадности. А если денег на выплаты у компании нет – компании нечего делать на рынке и Нацкомфинуслуг должна выводить такие компании с рынка, а портфель передавать другому страховщику, чтобы клиенты не чувствовали себя обманутыми.

Ведь, что является основной функцией Нацкомфинуслуг? Как и у любого государственного регулятора, основной задачей является защита интересов граждан. А развитие рынка, нормативное регулирование, внедрение норм Евродирективы по контролю платежеспособности СК Solvency II – это следствие и формы для достижения целей. Если же регулятор не способен защитить страхователя, значит он неэффективен. Если компании исчезают с миллионными долгами – то регулятор должен бить в набат и требовать расследований правоохранительными органами, добиваться наказания причастных к хищению и обману граждан. Иначе, зачем нам такой регулятор?

На страховом рынке сложилась парадоксальная ситуация – более 50 страховщиков имеют право работать на рынке ОСАГО, это один из самых массовых видов страхования – ежегодно заключается более 7 млн. договоров. Как происходит допуск страховщика на этот рынок? Компания получает лицензию Нацкомфинуслуг, вносит вступительный взнос в Моторное бюро и гарантийный взнос в фонд защиты потерпевших (500 тыс. евро), и только после этого получает право работать на рынке. Большинство ныне работающих компаний вступали в Бюро, когда курс евро был значительно ниже нынешнего, потому у компаний в гарантийном фонде обычно не больше 5-10 млн. грн. Но даже если страховщик заключает в год 100 тыс. полисов ОСАГО, сумма его обязательств составляет 30 млн. грн. И потому в случае банкротства гарантийного взноса компании не хватает на покрытиеобязательств перед потерпевшими. А оставшиеся долги оплачивают остальные страховщики. Представьте, если бы по обязательствам банков банкротов платили только работающие банки из своих средств, а государство не оказывало поддержки. Много было бы желающих рискнуть и открыть банк?

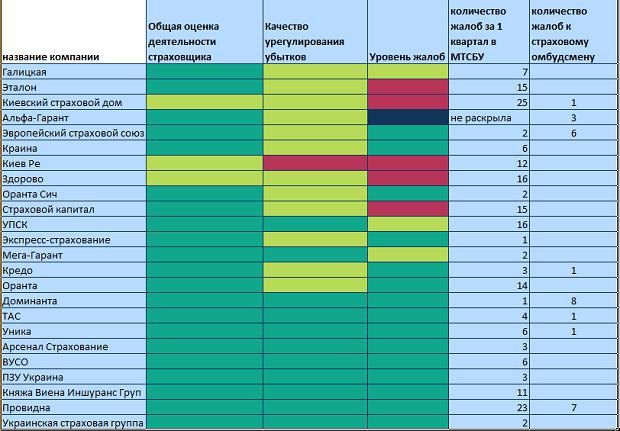

Но страховщикам не страшно. Потому что контроля над качеством активов нет. Компании подают «рисованную» отчётность, покрывают резервы связанными депозитами или корпоративными ценными бумагами, не предполагающими получение дохода, и громче всех кричат при начале проверок, что «бизнес душат». Мои компании «Саламандра-Украина» и «ДИМ Страхование» недавно прошли проверку Нацкомфинуслуг. Претензий к качеству наших активов не было, мы входим в топ-5 по скорости выплат в ОСАГО. Потому компаниям, которые сформировали реальные резервы и стабильно работают – скрывать нечего. Но процесс проверок должен быть публичным – Нацкомфинуслуг должна отчитаться перед народом о том, что они проверили компанию и что ей можно доверять или наоборот, нельзя. Это важнейший сигнал для потребителя, более надежный, чем «светофоры» МТСБУ и различные независимые рейтинги.

Никого не удивляет, что банки отчитываются Нацбанку о финансовом состоянии на каждый день и в электронном виде. А страховщики, которые также имеют финансовые обязательства – только раз в квартал. И качеству отчётности много вопросов.

Существует несколько способов решения проблемы платежеспособности – «связывание» резервов, как это было сделано в «Зеленой карте» (сразу после этого ряд компаний покинули Моторное бюро, не желая рисковать своими деньгами).

Второй способ – повышение требований к качеству активов и платежеспособности, что и намерены сделать в ближайшее время в Нацкомфинуслуг. Эти требования сегодня способны выполнить не более 30 СК из 268 рисковых СК. Но компании должны меняться, докапитализироваться. Нужна программа вывода рынка из состояния хаоса, но для этого каждый из участников должен выполнять свою задачу. Страховщики- выполнять свои обязательства в полном виде, а регулятор- не выполнять роль статиста, а качественно контролировать и вовремя реагировать на возникающие риски.

Можно конечно, как в НБУ, ввести ежедневную отчётность страховщика, но к этому не готова сама комиссия. Ведь любые полномочия - это ответственность. У НФУ есть порядок проведения стресс-тестирования, что позволяет перейти к мерам раннего реагирования. Но, похоже, что это страшный сон для регулятора и участников рынка, у которых нет ни IT-технологий, ни желания идти в сторону технологичности. Как впрочем, во всех инновационных проектах.